Mit der Entwicklung der Telearbeit, insbesondere nach der Covid-19-Pandemie, haben sich die Regeln für das Management von Telearbeit mehrfach geändert. Das Verständnis dieser Regeln ist unerlässlich, um die rechtliche Konformität sowohl in Bezug auf die Sozialversicherungen als auch auf die Steuern zu gewährleisten. Dieser Artikel soll die Regeln klären, die je nach Wohnsitzland Ihrer Angestellten gelten.

Telearbeit und Sozialversicherungen

Deutschland, Österreich, Frankreich, Italien, Liechtenstein und andere Länder, die das multilaterale Abkommen unterzeichnet haben :

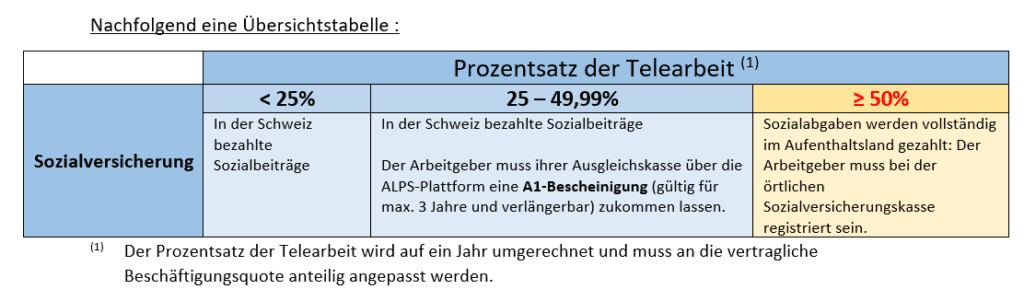

Am 1. Juli 2023 trat ein neues multilaterales Abkommen für mehrere Länder der Europäischen Union (EU) und der Europäischen Freihandelsassoziation (EFTA) in Kraft, darunter auch unsere Nachbarländer: Deutschland, Österreich, Frankreich und Italien. Dieses Abkommen ermöglicht es Grenzgängern, bis zu 49,9 % ihrer Arbeitszeit von ihrem Wohnland aus zu telearbeiten, wobei sie weiterhin in der Schweiz sozialversichert sind. Es sind jedoch einige administrative Schritte erforderlich.

Kernpunkte des Abkommens :

Als Arbeitgeber in der Schweiz liegt es in Ihrer Verantwortung, den Anteil der Telearbeit Ihrer Angestellten zu überwachen und gegebenenfalls eine A1-Bescheinigung zu beantragen, um die Unterstellung unter das schweizerische Sozialversicherungssystem nachzuweisen.

Telearbeit Steuern

Telearbeit hat auch direkte Auswirkungen auf die Besteuerung von Grenzgängern/-innen. Im Ausland gearbeitete Tage müssen im Wohnsitzland versteuert werden, wenn der Anteil der Telearbeit einen bestimmten Schwellenwert überschreitet, der je nach Land unterschiedlich ist.

Frankreich:

Seit dem 1. Januar 2023 können in Frankreich wohnhafte Grenzgänger bis zu 40 % ihrer Jahresarbeitszeit telearbeiten, ohne dass dies Auswirkungen auf ihr Steuersystem hat. Diese dauerhafte Vereinbarung zielt darauf ab, die steuerlichen Komplikationen zu vermeiden, die mit der Zunahme der Telearbeit verbunden sind. So bleibt die Besteuerung für diese Arbeitnehmer/innen in der Schweiz, solange die Telearbeit diese 40%-Schwelle nicht überschreitet, d. h. 2 Tage für eine 100%ige Person. Diese Regel gilt auch für zeitlich begrenzte Einsätze in Frankreich oder einem anderen Staat, sofern sie 10 Tage pro Jahr nicht überschreiten.

Außerdem ist es wichtig, daran zu erinnern, dass die Attestation de Résidence Fiscale (ARF) für französische Grenzgänger, die in den Schweizer Kantonen Bern (BE), Basel-Landschaft (BL), Basel-Stadt (BS), Jura (JU), Neuchâtel (NE), Solothurn (SO), Waadt (VD) und Wallis (VS) tätig sind, weiterhin obligatorisch ist.

Italien :

Für italienische Grenzgänger/innen ist die Situation anders. Ab dem 1. Januar 2024 können diese Arbeitnehmer/innen bis zu 25 % ihrer Arbeitszeit telearbeiten, ohne dass dies Auswirkungen auf ihr Steuersystem hat.

Solange der Prozentsatz der Telearbeit unter diesen Schwellenwerten bleibt, wird der/die Arbeitnehmer/in nur in der Schweiz besteuert.

Wichtige Punkte, die Sie beachten sollten

Die Verwaltung der Telearbeit für Grenzgänger erfordert eine gründliche Kenntnis der internationalen Abkommen und eine ständige Wachsamkeit, um mit den Steuer- und Sozialversicherungsvorschriften konform zu bleiben. Als Schweizer Arbeitgeber können Sie durch eine gute Verwaltung dieser Aspekte Ihr Unternehmen schützen und gleichzeitig Ihren Angestellten die notwendige Flexibilität im Rahmen der Telearbeit bieten.

Wenn Sie unsere AdminPack-Dienstleistungen abonnieren, bleiben Sie über die geltenden Gesetze und deren Aktualisierungen auf dem Laufenden, um eine regelkonforme Verwaltung Ihrer Humanressourcen zu gewährleisten, die die Vorschriften einhält.