Die AHV-Reform 21, die unter anderem Möglichkeiten zur Frühpensionierung einführt, verlangt von den Arbeitgebern eine aktive Rolle beim Übergang ihrer Angestellten in den Ruhestand. Dieser Artikel bietet einen Überblick über die konkreten Maßnahmen, die Sie ergreifen können, um Ihre Mitarbeiter in diesem Prozess zu begleiten und gleichzeitig die Einhaltung der gesetzlichen Verpflichtungen, insbesondere der AHV-Beiträge, zu gewährleisten.

1. Informieren Sie Ihre Angestellten.

Es ist von entscheidender Bedeutung, dass Ihre Angestellten die durch die AHV-Reform 21 gebotenen Optionen für eine vorzeitige Pensionierung verstehen. Organisieren Sie Informationsveranstaltungen, um Folgendes zu thematisieren:

– Das gesetzliche Rentenalter für Männer (65 Jahre) und Frauen (64 Jahre bis 2024, dann 65 Jahre ab 2025).

– Die Möglichkeit der Frühverrentung von 1 bis 24 Monaten ab dem Monat nach dem 63. Lebensjahr für Männer und Frauen (und 62 Jahre für Frauen, die zwischen 1961 und 1969 geboren wurden).

– Die finanziellen Auswirkungen, insbesondere die Kürzung der AHV-Rente um 6,8 %/Jahr pro Jahr des Vorbezugs.

Praktischer Tipp: Stellen Sie Berechnungsinstrumente für Rentensimulationen zur Verfügung, damit die Angestellten die Auswirkungen ihrer Entscheidungen besser verstehen und Rentenkürzungen voraussehen können.

2. Begleiten Sie den Antrag auf Frühverrentung.

Die administrativen Schritte rund um den Vorruhestand erfordern besondere Aufmerksamkeit. Hier die wichtigsten Schritte:

– Gespräche im Voraus planen: Ermutigen Sie Ihre Angestellten, das Thema Frühpensionierung mindestens 6 bis 12 Monate vor dem gewünschten Datum anzusprechen.

– Antrag formalisieren: Die Angestellten müssen mindestens drei Monate vor dem gewünschten Datum der Frühpensionierung einen schriftlichen Antrag bei der AHV-Ausgleichskasse einreichen. Es ist wichtig, sie bei diesem Schritt zu begleiten, indem sie die notwendigen Dokumente und Ratschläge zur Verfügung stellen.

– Koordination mit der Pensionskasse: Wenn Ihre Angestellten auch ihre Rente aus der zweiten Säule vor dem gesetzlichen Alter beziehen möchten, müssen Sie sie über die besonderen Regeln ihrer Pensionskasse informieren und sie bei den Formalitäten unterstützen.

3. Verwalten Sie die AHV-Beiträge nach der Beendigung der Erwerbstätigkeit.

Einer der häufig vernachlässigten Aspekte der vorzeitigen (Teil-)Pensionierung ist die Verwaltung der AHV-Beiträge.

Wenn der Arbeitnehmer nach der Frühpensionierung weiterarbeitet und ein Erwerbseinkommen erzielt, muss der Arbeitgeber weiterhin AHV-Beiträge entrichten.

Die Arbeit muss jedoch in Teilzeit erfolgen, wobei der Beschäftigungsgrad um mindestens 20 % gesenkt werden muss.

– Vorzeitige Pensionierung mit Erwerbstätigkeit: Auch wenn der Arbeitnehmer nach der vorzeitigen Pensionierung weiterhin arbeitet und ein Erwerbseinkommen erzielt, müssen er und der Arbeitgeber bis zum Alter von 65 Jahren für Männer und Frauen (64 Jahre für Frauen, die zwischen 1961 und 1969 geboren wurden) weiterhin AHV-Beiträge entrichten.

– Vorzeitige Pensionierung ohne Erwerbstätigkeit: Wenn der ehemalige Arbeitnehmer nicht mehr arbeitet und kein Einkommen bezieht, kann er als Nichterwerbstätiger betrachtet werden. In diesem Fall muss er während der Zeit des Vorruhestands Mindestbeiträge an die AHV entrichten . Dies liegt jedoch nicht in der Verantwortung des Arbeitgebers. Wenn der Ehepartner dieser Person jedoch erwerbstätig ist und ausreichend Beiträge zahlt, sind keine Beiträge fällig.

Warum besteht diese Verpflichtung?

Nach Schweizer Recht müssen die AHV-Beiträge bis zum gesetzlichen Rentenalter bezahlt werden, auch wenn der Arbeitnehmer nicht mehr arbeitet. Wenn der Arbeitnehmer noch ein Einkommen bezieht (Renten, Abfindungen oder Einkommen aus einer Teilbeschäftigung), sind die Beiträge natürlich weiterhin fällig.

Die AHV-Renten werden direkt von den Beiträgen beeinflusst, die während des gesamten Berufslebens gezahlt wurden. Die Beibehaltung der Beiträge auch nach Beendigung der Erwerbstätigkeit sichert einen höheren Rentenbetrag, was für die finanzielle Sicherheit im Ruhestand von entscheidender Bedeutung ist.

Hinweis: Wenn ein Arbeitnehmer nach Erreichen des Rentenalters weiterarbeitet, sind AHV-Beiträge nur auf den Teil des Einkommens fällig, der einen Freibetrag von CHF 16’800 pro Jahr übersteigt. Durch diese Regel wird die Belastung verringert und gleichzeitig sichergestellt, dass die Beiträge relevant bleiben.

Verantwortung des Arbeitgebers: Sie müssen sicherstellen, dass die AHV-Beiträge korrekt erhoben und abgeführt werden, auch nachdem der Arbeitnehmer seine Haupterwerbstätigkeit aufgegeben hat, solange er ein Einkommen bezieht. Dazu gehört auch die Verantwortung, die Wiedereingliederung in die berufliche Vorsorge zu verwalten, wenn der/die Angestellte nach der Pensionierung wieder eine Tätigkeit aufnimmt und weiterhin Beiträge in das BVG (Überobligatorium ) einzahlen möchte. Es gelten die Bedingungen Ihres Vertrags mit Ihrer Pensionskasse (z. B. die Frist zwischen einer Unterbrechung und einer teilweisen Wiederaufnahme). Darüber hinaus bleiben die Bedingungen Ihres L-GAV oder Ihrer Berufsgruppe vorbehalten.

4. Schlagen Sie Übergangslösungen vor.

– Teilzeitarbeit: Sie können für Arbeitnehmer, die kurz vor der Pensionierung stehen, Optionen für eine reduzierte Arbeitszeit anbieten, die es ihnen ermöglicht, ein Einkommen zu behalten, während sie ihre Arbeitsstunden schrittweise reduzieren.

– Beiträge zur zweiten Säule: Wenn ein Arbeitnehmer sich dafür entscheidet, weiterhin Teilzeit zu arbeiten, kann er auch weiterhin Beiträge in seine Pensionskasse einzahlen, was seine zukünftigen Leistungen erhöhen könnte.

– Eine Überbrückungsrente anbieten: Diese Maßnahme dient, ähnlich wie ein befristeter Arbeitgeberzuschuss, dazu, den Einkommensverlust aufgrund einer Frühverrentung vor Erreichen des gesetzlichen Rentenalters auszugleichen.

Schlussfolgerung

Die AHV-Reform 21 markiert einen Wendepunkt in der Verwaltung der Renten in der Schweiz. Für Arbeitgeber ist es von entscheidender Bedeutung, über die bloßen gesetzlichen Verpflichtungen hinauszublicken und diese Zeit als Gelegenheit zu betrachten, die Beziehungen zu ihren Mitarbeitern zu stärken und sich als Hauptakteur in dieser Lebensveränderung zu positionieren. Antizipation und Dialog werden Ihre besten Verbündeten sein.

Mit der Umsetzung der AHV-Reform 21, die das Rentenalter auf 65 Jahre vereinheitlicht, und der kürzlich erfolgten Ablehnung des Reformvorschlags zum BVG ist es für Arbeitgeber von entscheidender Bedeutung, die Herausforderungen der Altersvorsorge für Frauen zu verstehen und die richtige Strategie zu verfolgen. Zu diesen Herausforderungen gehören Einkommensausfälle aufgrund von Karrieren, die häufig unterbrochen werden, um sich der Familie zu widmen, Teilzeitarbeit und relativ niedrigere Löhne als Männer. Ein kurzer Überblick mit Ekspert.

AHV-Reform 21: Welche Änderungen gibt es?

– Einheitliches Referenzalter: Alle Versicherten werden ein Referenzalter von 65 Jahren haben, mit der Möglichkeit, ihr Kapital zwischen 63 und 70 Jahren zu beziehen.

– Mehr Flexibilität : Einführung der Möglichkeit der Teilpensionierung und Flexibilität bei der Wahl des Rentenbeginns.

– Übergangsmaßnahmen: Für Frauen, die zwischen 1961 und 1969 geboren sind, wurden Ausgleichsmaßnahmen vorgesehen, um die Auswirkungen abzumildern und die Anhebung des Rentenalters schrittweise zu gestalten.

BVG-Reform abgelehnt

Diese Reform, mit der die Absicherung von Teilzeitbeschäftigten und Geringverdienern verbessert und die Finanzierung der zweiten Säule gestärkt werden sollte, wurde bei der Volksabstimmung am 22. September 2024 abgelehnt. Sie hätte insbesondere eine bessere Anpassung der Beiträge und Leistungen zugunsten von teilzeitbeschäftigten Frauen ermöglicht, indem sie beispielsweise einen proratisierten Koordinationsabzug anstelle eines festen Betrags vorgeschlagen hätte, was nach Ansicht der Ja-Stimmenden erheblich zu einer Verbesserung ihrer Rente beigetragen hätte. Doch die Ungewissheit über die tatsächlichen Auswirkungen für jeden einzelnen Versicherten und die Schwierigkeit, sich etwas vorzustellen, führten zur Ablehnung.

Spezifische Herausforderungen

1. Längere Lebensdauer : Frauen leben im Durchschnitt länger als Männer.

2. Lohnungleichheit und Teilzeitarbeit: Diese Faktoren führen zu einer geringeren Beitragssumme (geringeres Rentenkapital).

3. Karriereunterbrechungen: Berufliche Pausen wegen Mutterschaft oder Pflege von Angehörigen wirken sich negativ auf ihre Vorsorge aus.

Lösungen und bewährte Verfahren, die von Arbeitgebern übernommen werden können.

1. Flexible Rentenpläne :

o Anpassung des Koordinationsabzugs: Den Koordinationsabzug proportional zur Arbeitszeit anzupassen, kann dazu beitragen, mehr Gerechtigkeit einzuführen, indem ihre Rentenabsicherung nicht übermäßig benachteiligt wird.

o Optionen für freiwillige Beiträge: Ermutigen Sie Arbeitnehmerinnen, ihre Beiträge während der Vollbeschäftigung zu maximieren, und bieten Sie ihnen die Möglichkeit, sich für nicht abgedeckte Zeiträume einzukaufen oder die Beiträge zu 100% aufrechtzuerhalten (unbezahlter Urlaub für Elternschaft z.B., Sabbaticals). Bei Vergessen oder mangelnder Liquidität zum Zeitpunkt des Urlaubs können diese Beiträge im Gegensatz zur ersten Säule auch nachträglich eingezahlt werden!

o Wahl der Pension skasse : Entscheiden Sie sich für eine Pensionskasse mit einer höheren Rendite und frei wählbaren Beitragsplänen.

2. Sensibilisierung und Information :

o Organisieren Sie regelmäßige Informationsveranstaltungen zur Altersvorsorge, um die verfügbaren Optionen (wie die Nutzung der Steuervorteile, die Säule 3a bietet) und die jüngsten Gesetzesänderungen zu verdeutlichen.

o Bieten Sie persönliche Beratungen an, um den Mitarbeiterinnen zu helfen, zu verstehen, wie sie ihre Vorsorge im Hinblick auf ihren beruflichen und persönlichen Werdegang optimieren können.

3. Vorzeitige Pensionierung und Teilpensionierung :

o Anbieten von Optionen für Früh- und Teilpensionierung im Einklang mit den Bestimmungen der AHV-Reform 21, die mehr Flexibilität bei der Wahl des Rentenalters einführt.

4. Ausgleichsmaßnahmen für den Übergang :

o Für Frauen, die zwischen 1961 und 1969 geboren wurden und die von der schrittweisen Anhebung des Rentenalters besonders betroffen sind, Lösungen zur Abfederung der Auswirkungen anbieten, wie z. B. Rentenzuschläge oder flexible Rentenoptionen.

Individuelle Vorsorgestrategien

Frauen können ihrerseits verschiedene Strategien verfolgen, um ihren Ruhestand zu optimieren:

1. Frühzeitige Planung: So früh wie möglich mit der Ruhestandsplanung zu beginnen, ist entscheidend, um die Ansammlung in allen drei Säulen (zumindest zwei) zu maximieren. Erkundigen Sie sich über den Arbeitgeber bei Ihrer Pensionskasse nach unbezahltem Urlaub, bevor Sie eine Auszeit nehmen.

2. Maximierung der Beiträge:

Sich über den Arbeitgeber nach bestehenden wählbaren Beitragsplänen und der Rendite der Pensionskasse erkundigen. Die Beitragszahlung bei unbezahltem Urlaub (z. B. für Sabbatjahr oder längeren Elternurlaub) aufrechterhalten.

3. Management von Unterbrechungen: Kompensieren Sie Unterbrechungen der beruflichen Laufbahn durch den Einkauf von Beiträgen oder durch freiwillige Einzahlungen, um die Auswirkungen auf zukünftige Leistungen zu minimieren.

4. Finanzielle Bildung: Erkundigen Sie sich und lassen Sie sich individuell beraten, um eine Finanzplanung zu erstellen, die die Besonderheiten der jeweiligen Situation berücksichtigt.

Schlussfolgerung

Arbeitgeber spielen eine entscheidende Rolle dabei, die finanzielle Zukunft ihrer weiblichen Angestellten zu sichern. Durch proaktive und integrative Strategien können sie nicht nur für Fairness und Compliance sorgen, sondern auch das Wohlbefinden und die Zufriedenheit am Arbeitsplatz steigern. Dies wiederum wird zu einer höheren Produktivität und einem harmonischeren Arbeitsumfeld beitragen. Eine angemessene Vorbereitung auf den Ruhestand für Frauen erfordert einen personalisierten Ansatz, der sowohl die demografischen Herausforderungen als auch die individuellen Bedürfnisse jeder einzelnen Mitarbeiterin berücksichtigt. Um Lücken in der Pensionskasse (BVG) zu vermeiden, die je nach Beschäftigungsgrad, Gehalt, Alter und Dauer eines unbezahlten Urlaubs unterschiedlich ausfallen können, ist vorausschauendes Handeln gefragt.

In diesem neuen Artikel zu unserem Thema Quellensteuer klären wir die verschiedenen bestehenden Steuertarife und liefern praktische Informationen, die Arbeitgebern helfen sollen, diesen wichtigen Aspekt der Lohnverwaltung richtig zu behandeln.

2. Kantonale Besonderheiten für Grenzgänger aus Italien und Deutschland

Einige Kantone haben besondere Regelungen für die Quellenbesteuerung von Grenzgängern, insbesondere aus Italien und Deutschland. Diese besonderen Tarife berücksichtigen die internationalen Steuerabkommen zwischen der Schweiz und diesen Ländern, die darauf abzielen, eine Doppelbesteuerung zu vermeiden und gleichzeitig sicherzustellen, dass die Grenzgänger zu den lokalen Steuern beitragen.

Italienische Grenzgänger : Tarife R, S, T, U, V.

In den Kantonen Wallis, Tessin und Graubünden werden neue italienische Grenzgänger, d. h. Grenzgänger, die nach dem 17. Juli 2023 eine Arbeit in der Schweiz aufgenommen haben, nach anderen Tarifen besteuert. Diese Tarife sind das Ergebnis des zwischen der Schweiz und Italien unterzeichneten Steuerabkommens, in dem der Begriff „Grenzgänger“ und die anzuwendende Besteuerungsregelung genau definiert sind. Diejenigen, die vor diesem Datum in der Schweiz zu arbeiten begonnen haben, unterliegen weiterhin den in Punkt 1 oben definierten Tarifen.

Die auf italienische Grenzgänger angewandten Tarife sind wie folgt:

Deutsche Grenzgänger: Tarife L, M, N, P, Q

Gemäß dem zwischen der Schweiz und Deutschland unterzeichneten Steuerabkommen werden diese Arbeitnehmer zu ermäßigten Sätzen besteuert, wenn sie die Bedingungen eines „echten Grenzgängers“ erfüllen. Ein deutscher Grenzgänger ist definiert als eine Person, die in der Schweiz arbeitet und täglich an ihren Wohnort in Deutschland zurückkehrt.

Die Kantone, die diese Tarife anwenden, sind Basel (Stadt und Land), Aargau, Solothurn, Schaffhausen und Zürich und hier sind die Tarife, die für deutsche Grenzgänger gelten:

Zusammenfassend lässt sich sagen, dass eine effiziente Verwaltung der Quellensteuertarife auf einer genauen Kenntnis der geltenden Regeln und der kantonalen Besonderheiten beruht. Es ist von entscheidender Bedeutung, dass Arbeitgeber wachsam gegenüber Änderungen in der Situation ihrer Angestellten bleiben und sie ermutigen, diese umgehend zu melden.

Dank des Fachwissens und der Kompetenz der Ekspert-Teams sind wir in der Lage, Sie zu benachrichtigen, sobald eine Änderung der Situation den Quellensteuertarif Ihrer Mitarbeitenden beeinflusst. Dies wird Ihre tägliche Verwaltung vereinfachen und Ihnen wertvolle Zeit sparen.

Die Quellensteuer (QSt) ist eine unumgängliche Verpflichtung für Arbeitgeber, insbesondere bei ausländischen Arbeitnehmern und Grenzgängern, für die internationale Abkommen gelten.

Hüten Sie sich vor der administrativen Nachbereitung, wenn sich Ihr Wohnsitz oder Ihr Status ändert!

Dieser praktische Leitfaden soll Ihnen helfen, die Quellensteuer für Ihre Arbeitnehmerinnen und Arbeitnehmer zu verstehen und korrekt anzuwenden, denn Fehler können teuer werden!

Steuerregelung je nach Kanton :

Praktisches Beispiel:

Ein Grenzgänger, der in Genf arbeitet und einen Bruttolohn von CHF 8.000 hat, unterliegt einer Quellensteuer nach Genfer Tarifen. Wenn er jedoch in einen anderen Kanton wie Waadt umzieht, muss er sein Einkommen in Frankreich erklären und wird ab dem Monat, der auf seine offizielle Adressänderung folgt, nicht mehr in der Schweiz quellenbesteuert. Je nachdem, wie die Bescheinigung des steuerlichen Wohnsitzes übermittelt wird. (Eine Person, die diese nicht übermittelt, bleibt quellenbesteuert und muss nach Erhalt der Mitteilung die Schritte zur Berichtigung einleiten).

Schlussfolgerung

Machen Sie sich die richtigen Reflexe zu eigen! Der Umgang mit der Quellenbesteuerung in der Schweiz erfordert Strenge und Aufmerksamkeit, insbesondere wenn es um Änderungen des Status oder des Wohnsitzes geht. Arbeitgeber müssen nicht nur die Steuer korrekt berechnen und abführen, sondern auch auf veränderte Situationen reagieren.

Wenden Sie sich an Ekspert, einen Spezialisten für Lohnbuchhaltung und Abacus-Partner, um sicherzustellen, dass Sie von erfahrenen Fachleuten betreut werden und böse Überraschungen vermieden werden!

Mit der Entwicklung der Telearbeit, insbesondere nach der Covid-19-Pandemie, haben sich die Regeln für das Management von Telearbeit mehrfach geändert. Das Verständnis dieser Regeln ist unerlässlich, um die rechtliche Konformität sowohl in Bezug auf die Sozialversicherungen als auch auf die Steuern zu gewährleisten. Dieser Artikel soll die Regeln klären, die je nach Wohnsitzland Ihrer Angestellten gelten.

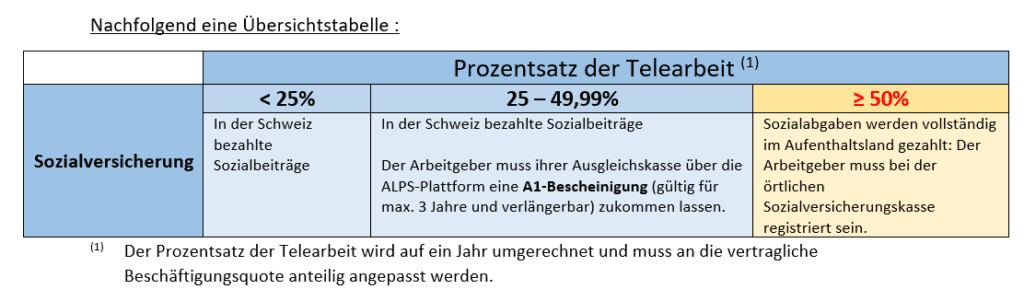

Telearbeit und Sozialversicherungen

Deutschland, Österreich, Frankreich, Italien, Liechtenstein und andere Länder, die das multilaterale Abkommen unterzeichnet haben :

Am 1. Juli 2023 trat ein neues multilaterales Abkommen für mehrere Länder der Europäischen Union (EU) und der Europäischen Freihandelsassoziation (EFTA) in Kraft, darunter auch unsere Nachbarländer: Deutschland, Österreich, Frankreich und Italien. Dieses Abkommen ermöglicht es Grenzgängern, bis zu 49,9 % ihrer Arbeitszeit von ihrem Wohnland aus zu telearbeiten, wobei sie weiterhin in der Schweiz sozialversichert sind. Es sind jedoch einige administrative Schritte erforderlich.

Kernpunkte des Abkommens :

Als Arbeitgeber in der Schweiz liegt es in Ihrer Verantwortung, den Anteil der Telearbeit Ihrer Angestellten zu überwachen und gegebenenfalls eine A1-Bescheinigung zu beantragen, um die Unterstellung unter das schweizerische Sozialversicherungssystem nachzuweisen.

Telearbeit Steuern

Telearbeit hat auch direkte Auswirkungen auf die Besteuerung von Grenzgängern/-innen. Im Ausland gearbeitete Tage müssen im Wohnsitzland versteuert werden, wenn der Anteil der Telearbeit einen bestimmten Schwellenwert überschreitet, der je nach Land unterschiedlich ist.

Frankreich:

Seit dem 1. Januar 2023 können in Frankreich wohnhafte Grenzgänger bis zu 40 % ihrer Jahresarbeitszeit telearbeiten, ohne dass dies Auswirkungen auf ihr Steuersystem hat. Diese dauerhafte Vereinbarung zielt darauf ab, die steuerlichen Komplikationen zu vermeiden, die mit der Zunahme der Telearbeit verbunden sind. So bleibt die Besteuerung für diese Arbeitnehmer/innen in der Schweiz, solange die Telearbeit diese 40%-Schwelle nicht überschreitet, d. h. 2 Tage für eine 100%ige Person. Diese Regel gilt auch für zeitlich begrenzte Einsätze in Frankreich oder einem anderen Staat, sofern sie 10 Tage pro Jahr nicht überschreiten.

Außerdem ist es wichtig, daran zu erinnern, dass die Attestation de Résidence Fiscale (ARF) für französische Grenzgänger, die in den Schweizer Kantonen Bern (BE), Basel-Landschaft (BL), Basel-Stadt (BS), Jura (JU), Neuchâtel (NE), Solothurn (SO), Waadt (VD) und Wallis (VS) tätig sind, weiterhin obligatorisch ist.

Italien :

Für italienische Grenzgänger/innen ist die Situation anders. Ab dem 1. Januar 2024 können diese Arbeitnehmer/innen bis zu 25 % ihrer Arbeitszeit telearbeiten, ohne dass dies Auswirkungen auf ihr Steuersystem hat.

Solange der Prozentsatz der Telearbeit unter diesen Schwellenwerten bleibt, wird der/die Arbeitnehmer/in nur in der Schweiz besteuert.

Wichtige Punkte, die Sie beachten sollten

Die Verwaltung der Telearbeit für Grenzgänger erfordert eine gründliche Kenntnis der internationalen Abkommen und eine ständige Wachsamkeit, um mit den Steuer- und Sozialversicherungsvorschriften konform zu bleiben. Als Schweizer Arbeitgeber können Sie durch eine gute Verwaltung dieser Aspekte Ihr Unternehmen schützen und gleichzeitig Ihren Angestellten die notwendige Flexibilität im Rahmen der Telearbeit bieten.

Wenn Sie unsere AdminPack-Dienstleistungen abonnieren, bleiben Sie über die geltenden Gesetze und deren Aktualisierungen auf dem Laufenden, um eine regelkonforme Verwaltung Ihrer Humanressourcen zu gewährleisten, die die Vorschriften einhält.

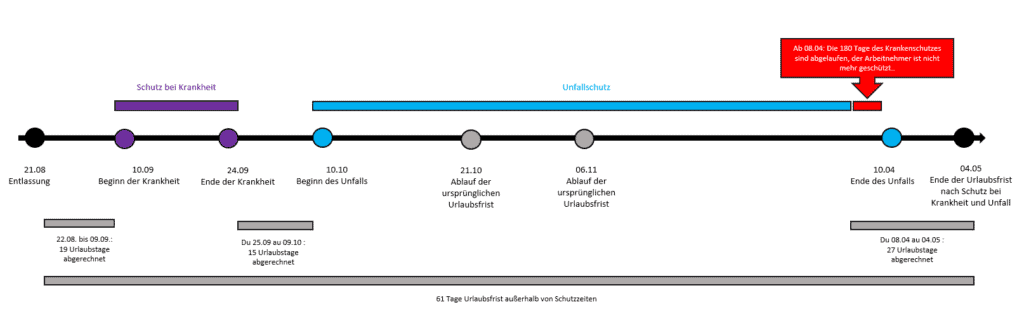

In unserem letzten Artikel zum Thema Arbeitsunfähigkeit wollen wir uns mit der Unterscheidung zwischen Kündigungsfrist und Schutzfrist befassen, deren Handhabung für Arbeitgeber eine echte Herausforderung darstellt. Zwischen dem Gesetz und den vertraglichen Besonderheiten besteht ein hohes Risiko, Fehler zu machen, die erhebliche rechtliche und finanzielle Folgen nach sich ziehen können. Ekspert hilft Ihnen dabei, durch diese komplexen Gewässer zu navigieren und die gängigen Fallstricke zu vermeiden.

Kündigungsfristen verstehen

Die Kündigungsfristen hängen von mehreren Kriterien ab, u. a. von der Dauer der Betriebszugehörigkeit des Arbeitnehmers und der Art des Vertrags (befristet oder unbefristet). Hier sind die wichtigsten Punkte, die Sie kennen sollten:

Schutzfristen unterscheiden

Schutzfristen sind Zeiträume, in denen ein Arbeitnehmer vor Entlassung geschützt ist, z. B. bei Krankheit, Unfall, Schwangerschaft oder Wehrdienst. Hier ist, was Sie wissen müssen:

Die Fallstricke, die es zu vermeiden gilt

Veranschaulichung eines praktischen Falls :

Herr Müller, ein Angestellter mit 7 Jahren Betriebszugehörigkeit, erhält am 21. August ein Kündigungsschreiben. Die vertraglich vereinbarte Kündigungsfrist beträgt 2 Monate netto, mit einem geplanten Enddatum am 21. Oktober. Diese Frist wird jedoch durch mehrere Ereignisse gestört.

Berechnung der tatsächlichen Kündigungsfrist :

Wie können Sie sicherstellen, dass Sie alles richtig machen?

Die Handhabung von Kündigungs- und Schutzfristen ist nicht nur komplex, sondern auch entscheidend, um Rechtsstreitigkeiten zu vermeiden.

Es ist leicht, sich in den Daten zu verlieren und das Ende der Kündigungsfrist mit dem Ende der Schutzfrist oder auch dem Ende des Arbeitsvertrags zu verwechseln.

Bei ekspert handhaben wir dies präzise und konform.

Kontaktieren Sie uns noch heute für weitere Informationen zu unseren AdminPack-Dienstleistungen!

Die Personalverwaltung ist eine heikle Aufgabe, die nicht nur Personalkenntnisse, sondern auch ein gutes Verständnis der rechtlichen Aspekte erfordert. Eine der kniffligsten Situationen für einen Arbeitgeber ist es, zwischen Krankheit und Unfall unterscheiden zu können, wenn einer seiner Angestellten einen Gesundheitsschaden erleidet. Diese Unterscheidung ist zwar subtil, hat aber wichtige Auswirkungen auf die Kostenübernahme und die Lohnfortzahlung. Hier erfahren Sie, was Sie wissen müssen, um die gängigen Fallstricke zu vermeiden und solche Situationen effektiv zu bewältigen.

Was ist ein Unfall nach dem Gesetz?

Nach dem Bundesgesetz über den Allgemeinen Teil des Sozialversicherungsrechts (ATSG) zeichnet sich ein Unfall durch fünf spezifische, kumulative Bedingungen aus:

Warum ist diese Unterscheidung entscheidend?

Die Unterscheidung zwischen Krankheit und Unfall ist von entscheidender Bedeutung, da sie bestimmt, welche Versicherung die Kosten übernimmt und wie die Absenzen gehandhabt werden. Wird das Ereignis als Unfall eingestuft, übernimmt die Unfallversicherung (UVG) die Kosten ohne Franchise oder Selbstbehalt für den/die Arbeitnehmer/in und mit einem breiteren Leistungskatalog als die Grundkrankenversicherung. Wenn die Beeinträchtigung als Krankheit eingestuft wird, kommt die Grundkrankenversicherung zum Zug, oft mit Kosten, die der/die Arbeitnehmer/in selbst tragen muss.

Fallstricke und worauf Sie achten sollten

Illustrationen von zweideutigen Situationen

Stich durch eine Biene

Wenn ein Mitarbeiter von einer Biene gestochen wird, handelt es sich um einen Unfall, da es sich um ein plötzliches, unbeabsichtigtes Ereignis handelt, das durch einen ungewöhnlichen äußeren Faktor verursacht wurde.

Leistenbruch (Hernia inguinalis)

Ein Leistenbruch (relativ zur Leiste) ist in der Regel eine Krankheit, es sei denn, er tritt nach einer plötzlichen und ungewöhnlichen körperlichen Anstrengung auf, z. B. wenn Sie unerwartet einen sehr schweren Gegenstand heben.

Achtung: Wenn das Tragen schwerer Lasten zum Alltag des Arbeitnehmers/der Arbeitnehmerin gehört, wird derselbe Leistenbruch als Berufskrankheit betrachtet (unfallähnliche Deckung).

Tinnitus nach einem Konzert

Wenn ein/e Beschäftigte/r nach einem Konzert einen Tinnitus entwickelt, handelt es sich nicht um einen Unfall, da die Lärmbelastung über einen längeren Zeitraum bestand und nicht plötzlich auftrat. Wenn der Tinnitus jedoch nach einer plötzlichen Explosion auf einem Festival auftritt, könnte er als Unfall angesehen werden.

Sonneneinstrahlung

Wenn man sich versehentlich stundenlang in der Sonne aufhält und Gefahr läuft, einen Sonnenstich zu bekommen, der zu Arbeitsunfähigkeit führt, gilt dies als Krankheit, da es sich um eine vorhersehbare und nicht plötzliche Situation handelt, die zudem durch die Fahrlässigkeit der betroffenen Person verursacht wurde.

Schlussfolgerung

Eine Krankheit in aller Ruhe von einem Unfall zu unterscheiden, ist nicht immer einfach und kann für Arbeitgeber zu einem echten Kopfzerbrechen werden.

Denn eine Krankheit fälschlicherweise bei Ihrem Unfallversicherer anzugeben, könnte die Kosten für die Verwaltung Ihres Vertrags erhöhen (Bearbeitungsgebühren) und zu einer Erhöhung Ihrer Prämien führen.

Wir bei ekspert haben Erfahrung damit und sind für Sie da, um Ihnen Zeit zu sparen. Indem wir die gesetzlichen Kriterien beherrschen und strenge Dokumentations- und Nachverfolgungspraktiken anwenden, stellen wir sicher, dass Sie diese Situationen effizient bewältigen können.

Kontaktieren Sie uns noch heute für ein individuelles Angebot!

In diesem Sommer sprechen wir über Urlaub! Diese wertvolle Zeit der Entspannung kann jedoch nicht immer wie geplant verlaufen.

Was tun Sie, wenn einer Ihrer Angestellten während des Urlaubs krank wird oder einen Unfall hat? Macht es einen Unterschied, wenn er/sie im Ausland ist? Welche Rechte und Pflichten hat der Arbeitgeber in einer solchen Situation?

Um Sie bestmöglich zu informieren, haben wir einen Leitfaden mit den wichtigsten Punkten zusammengestellt:

Welche Regeln gelten für Krankheit/Unfall im Urlaub?

Das Gesetz ist klar: Der Urlaub muss dem Arbeitnehmer die Möglichkeit geben, sich zu erholen (gemäß 329 ff. OR). Wenn ein Arbeitnehmer so krank wird (oder sich bei einem Unfall verletzt), dass er seinen Urlaub nicht genießen kann, kann er diese verlorenen Urlaubstage nachholen. Ausgenommen sind in der Regel Arbeitsunfähigkeiten, die weniger als drei Tage dauern oder nicht mehr als 30 % der vorgesehenen Ruhezeit in Anspruch nehmen. Es ist daher wichtig, zwischen der Arbeitsunfähigkeit und der Urlaubsunfähigkeit zu unterscheiden.

Hier sind einige Schlüsselpunkte, die Sie im Auge behalten sollten:

Was sollten Arbeitgeber beachten?

Um Streitigkeiten zu vermeiden und eine reibungslose Urlaubsverwaltung zu gewährleisten, sollten Arbeitgeber einige Empfehlungen beachten:

Warum sollte man diese Verwaltung delegieren?

Das Verständnis und die korrekte Anwendung der Regeln für den Ausgleich von verlorenen Urlaubstagen bei Krankheit (oder Unfall) trägt zur Aufrechterhaltung eines fairen und respektvollen Arbeitsumfelds bei. Vertrauen Sie auf ekspert, wenn es darum geht, diese Situationen mit Strenge, Genauigkeit und Reaktionsfähigkeit zu bewältigen, damit Sie sich auf das konzentrieren können, was wirklich zählt: den Erfolg Ihres Unternehmens!

Wir unterstützen Sie bei allen administrativen Schritten im Zusammenhang mit der Personalverwaltung. Wir stellen sicher, dass jede Situation gesetzeskonform behandelt wird und schützen dabei sowohl Ihre Interessen als auch die Ihrer Angestellten.

Für weitere Informationen kontaktieren Sie uns noch heute und erfahren Sie mehr über unsere Dienstleistungen im Bereich der Personalverwaltung.

Willkommen zu unserem neuesten Artikel zum Thema Kindergeldverwaltung!

Besondere Regeln, die Sie kennen sollten

Internationale Übereinkommen

In der Schweiz werden Familienzulagen für Kinder mit Wohnsitz im Ausland nur dann gezahlt, wenn die Schweiz durch ein internationales Abkommen über soziale Sicherheit dazu verpflichtet ist. Solche Abkommen bestehen insbesondere mit der Europäischen Union (EU) und der Europäischen Freihandelsassoziation (EFTA). Für landwirtschaftliche Arbeitnehmer gibt es auch Abkommen mit einigen anderen Ländern, z. B. mit der Türkei.

Art der exportierbaren Zulagen

Wenn ein Anspruch auf Zulagen besteht, werden nur bestimmte Zulagen exportiert:

o Kinderzulage und Ausbildungszulage: exportiert.

o Geburtsbeihilfe und Adoptionsbeihilfe: nicht exportiert.

o Haushaltszulage für Landarbeiter: in einigen Fällen exportiert.

Ausbildung im Ausland

Bei Kindern, die die Schweiz zu Ausbildungszwecken verlassen, wird vermutet, dass sie fünf Jahre lang ihren Wohnsitz in der Schweiz beibehalten und somit weiterhin Anspruch auf Kindergeld haben. Diese Vermutung kann jedoch widerlegt werden, wenn bestimmte Kriterien erfüllt sind, wie der Verlust der obligatorischen Krankenpflegeversicherung (KVG) oder das Fehlen eines regelmäßigen Kontakts mit der Schweiz.

Besondere Fälle:

Staatsangehörige der EU/EFTA

Staatsangehörige von EU/EFTA-Mitgliedstaaten, die in der Schweiz erwerbstätig sind, haben Anspruch auf Zulagen für ihre in der EU/EFTA wohnhaften Kinder. (Die Zulagen sind auch für Nichterwerbstätige mit Wohnsitz in der Schweiz geschuldet, sofern ihre Kinder in der EU/EFTA leben).

Kinder mit Wohnsitz in Nichtvertragsstaaten

Für Kinder, die in Staaten ohne Abkommen mit der Schweiz wohnen, werden im Allgemeinen keine Familienzulagen gezahlt, mit Ausnahmen für bestimmte Schweizer Arbeitnehmer, die im Ausland arbeiten oder von einem Schweizer Unternehmen entsandt werden.

Fälle von Brexit

Seit dem 1. Januar 2021 haben sich die Regeln für das Vereinigte Königreich geändert. Personen, die sich vor diesem Datum in einer Auswanderungs- oder Wohnsituation mit dem Vereinigten Königreich befanden, haben weiterhin Anspruch auf Kindergeld, aber neue grenzüberschreitende Situationen nach 2021 berechtigen nicht mehr zum Bezug von Kindergeld.

Wie kann ekspert Ihnen helfen?

Die Verwaltung von Kindergeld für im Ausland lebende Kinder setzt eine umfassende Kenntnis der komplexen Vorschriften und zeitaufwändige Verwaltungsverfahren voraus. Wir bei ekspert sind auf diesen Bereich spezialisiert und bieten umfassende Dienstleistungen an, um diese Aspekte für Sie zu verwalten:

o Anspruchsanalyse: Zur Ermittlung der Kindergeldansprüche Ihrer Mitarbeiter auf der Grundlage der einschlägigen internationalen Abkommen.

o Verwaltung der Akten: Zusammenstellung und Betreuung der Akten bei den zuständigen Institutionen.

o Persönliche Beratung: Um ihre Ansprüche zu optimieren und Ihre spezifischen Fragen zu beantworten.

o Administrative Nachverfolgung: um sicherzustellen, dass die erhaltenen Zulagen die geschuldeten sind, unter Berücksichtigung möglicher Gesetzes- oder Situationsänderungen.

Wenn Sie uns mit der Verwaltung der Familienzulagen Ihres Personals beauftragen, entlasten Sie sich von der damit verbundenen administrativen Belastung, sparen viel Zeit und können sicher sein, dass die Rechte Ihrer Angestellten voll und ganz respektiert werden.

Indem Sie diese Aufgabe an uns delegieren, stärken Sie Ihre Arbeitgebermarke und bieten Ihren Angestellten Gelassenheit und Komfort!

Kontaktieren Sie uns noch heute für weitere Informationen!

Wenn Sie die administrative Verwaltung Ihres Personals dem Abacus-Partner ekspert AG anvertrauen, der auf diese Formalitäten spezialisiert ist, können Sie beruhigt sein und Zeit sparen. Unsere Experten kümmern sich um alle komplexen Formalitäten und gesetzlichen Feinheiten und ersparen Ihnen so Fragen und Zweifel.

Erfahren Sie, wie unsere Spezialistin Julie einem Kunden, der unseren AdminPack-Service in Anspruch genommen hat, die technischsten Aspekte der Ausbildungszulagen erläutert.

Julie (ekspert) : Hallo Herr Martin, wie kann ich Ihnen heute helfen?

Paul (Kunde HR Manager): Hallo. Ich habe einige Fragen zu den Ausbildungsbeihilfen für einen unserer Mitarbeiter, aber ehrlich gesagt bezweifle ich, dass sie wirklich sinnvoll sind. Meiner Meinung nach hat er keinen Anspruch darauf, aber ich möchte sichergehen.

Julie: Ich verstehe Ihre Bedenken. Was genau möchten Sie wissen?

Paul: Meiner Erfahrung nach gibt es nur Zulagen, wenn das Kind mindestens 16 Jahre alt ist. Das Kind unseres Mitarbeiters ist 15 Jahre alt und wird bald eine weiterführende Ausbildung beginnen. Das wird doch nicht funktionieren, oder?

Julie: Wenn das Kind die obligatorische Schulzeit abgeschlossen hat und mindestens 15 Jahre alt ist, kann es ab dem Beginn der nachobligatorischen Ausbildung Ausbildungszulagen erhalten. Die Altersgrenze von 16 Jahren ist kein Sperrkriterium.

Paul: Wirklich? Ich dachte, das sei starr. Und die Ausbildungsbeihilfe wird nur ein Jahr lang gezahlt, oder?

Julie: Ganz und gar nicht. Die Zulagen werden bis zum Ende der Ausbildung des Kindes gezahlt, aber nicht länger als bis zu dem Monat, in dem das Kind 25 Jahre alt wird.

Paul: Das ist in Ordnung. Aber wenn das Kind vor dem 16. Lebensjahr mit der Ausbildung beginnt, wird es kompliziert, oder?

Julie: Ganz und gar nicht. Die Zulagen werden bis zum Ende der Ausbildung des Kindes gezahlt, aber nicht länger als bis zu dem Monat, in dem das Kind 25 Jahre alt wird.

Paul: Das ist in Ordnung. Aber wenn das Kind vor dem 16. Lebensjahr mit der Ausbildung beginnt, wird es kompliziert, oder?

Julie: Wenn das Kind vor seinem 16. Lebensjahr eine Ausbildung beginnt, kann der Arbeitnehmer die Zulagen vorzeitig beziehen, sobald das Kind 15 Jahre alt ist. Es gibt keine zusätzlichen Komplikationen.

Paul: Und wenn das Kind neben der Ausbildung arbeitet, werden die Zulagen gestrichen, oder?

Julie: Nein, solange das Bruttoeinkommen des Kindes nicht mehr als 2450 Franken pro Monat oder 29 400 Franken pro Jahr beträgt, einschließlich des 13. Beachten Sie, dass auch Taggelder von bestimmten Versicherungen als Einkommen gelten.

Paul: Mir wurde gesagt, dass rückwirkende Zulagen nicht möglich sind. Wenn der Arbeitnehmer also den Antrag nicht rechtzeitig stellt oder uns die Ausbildungsbescheinigung erst nach Beginn der Ausbildung vorlegt, verliert er seinen Anspruch.

Julie: Das ist nicht korrekt. Rückwirkende Anträge sind möglich. Wenn der Arbeitnehmer die Leistungen nicht von Anfang an beantragt hat oder z. B. mehrere Monate braucht, um den Ausbildungsnachweis zu erhalten, kann er dies innerhalb von fünf Jahren nach Beginn des Anspruchs tun und die Zahlungen für die vergangenen Zeiten erhalten, in denen er anspruchsberechtigt war.

Paul: Letztendlich ist es viel flexibler als ich dachte. Danke, dass Sie mich aufgeklärt haben!

Julie: Bitte, bitte. Die Verwaltung von Kindergeld mag kompliziert erscheinen, aber das ist unser Spezialgebiet. Wir sind hier, um Ihnen das Leben leichter zu machen. Bis bald!

Wenn Sie die Verwaltung Ihres Kindergeldes unseren spezialisierten Teams anvertrauen, profitieren Sie nicht nur von einem klaren und beruhigenden Fachwissen, sondern auch von einer Partnerschaft, die Ihre Ressourcen freisetzt, damit Sie sich auf die Entwicklung Ihres Unternehmens konzentrieren können.

Kontaktieren Sie uns noch heute, um zu erfahren, wie wir die administrative Verwaltung Ihres Personals vereinfachen und optimieren können!